Обзор рынка грузовых автомобилей в 2017 году

В 2015 году, впервые с начала XXI века, Росстат зафиксировал снижение количества грузовых автомобилей (средне- и многотоннажных – HCV и CV класса*) на российских дорогах — на 10 тыс. единиц – до 3 млн. 830 тыс. На протяжении предыдущих полутора десятилетий отечественный парк грузовиков, пусть и с колебаниями, рос. Снижение числа грузовиков, безусловно, связано с общими экономическими трудностями (объем перевозок в 2015 году сократился на 7 %). Хотя общий тоннаж перевозок продолжал оставаться значительным – более 5 млрд. тонн. Протяженность автодорог общего пользования с 2000 года выросла практически вдвое. Удвоилась и средняя дальность перевозки грузов (до 50 км).

Объективно снижение численности грузового автопарка вызвано, в первую очередь, его физическим старением. На начало 2016 года средний возраст грузовых автомобилей в России превысил 19 лет. Три четверти автомобилей – старше 10 лет, две третьих – старше 15 лет. При этом экономический кризис привел к обвалу инвестиций транспортных операторов в обновление основных средств: с 2012 (313,2 тыс. шт.) по 2015 (125,6 тыс.) продажи грузовых автомобилей упали в 2,5 раза. Вместе с тем, с «возрастом» автомобиля нарастающим темпом увеличиваются удельные затраты на его содержание и ремонт, и падают показатели экономической эффективности на единицу пробега.

Таким образом, очевидно, что в ближайшие годы указанные факторы плюс государственные меры поддержки льготного кредитования и лизинга обеспечат достаточно быстрое восстановление рынка. Действительно, уже в достаточно сложном 2016 году рынок показал рост, хотя и очень скромный (4,2 %).

Структура грузового автопарка

По данным агентства Автостат на 01.07.2016 года в России насчитывалось 3,704 млн. грузовых автомобилей (CV и HCV). Из них:

- «иномарки» - около 30 %

- с дизельным двигателем – 64 %.

По маркам грузовиков картина представляется следующей (данные на 01.07.2016 г.):

|

Производитель |

Количество, тыс. шт. |

Доля от общего числа, % |

|

КамАЗ |

842,8 |

22,8 |

|

ГАЗ |

782,1 |

21,2 |

|

ЗиЛ |

562,3 |

15,2 |

|

МАЗ |

285,7 |

7,8 |

|

Урал |

173,1 |

4,7 |

|

Volvo |

84,3 |

2,3 |

|

MAN |

80,5 |

2,2 |

|

Scania |

67,7 |

1,8 |

По итогам продаж в 2011-2016 году самыми популярными из крупнотоннажных автомобилей были признаны КамАЗ-65115, КамАЗ-43118 и КамАЗ-6520. Вообще, Камский автозавод продолжает удерживать лидерство в своем сегменте – 38 % рынка в 2016 году.

Смотрите также: запчасти на КАМАЗ

Как уже отмечалось выше, 75 % грузового автопарка составляют машины старше 10 лет. Больше всего машин 2007 года выпуска (около 150 тыс. шт.), меньше всего – 2009 года (менее 40 тыс.).

По концентрации автомобилей. Наибольшая плотность CV-HCV наблюдается в Центральном и Южном федеральных округах. Так, в Москве и в Московской области зарегистрировано 321,8 тыс. автомашин (8,72 % от общего числа), а в Краснодарском крае и Ростовской области 246,2 тыс. (6,7 %).

Интересно сравнить данные автопроизводителей по выручке от продажи продукции (в 227 млрд. руб. нетто в 2015 году) с данными об объемах рынка запасных частей на грузовые авто и расходных автокомпонентов. Последняя цифра составила в 2016 году 415 млрд. руб. (231 млн. товарных единиц). Структура затрат операторов на «расходники» такова: 148 млрд. руб. – автошины, 39 млрд. руб. — масла. Оставшиеся 228 млрд. руб. приходятся на запасные части. Самыми востребованными запчастями остаются детали топливных систем – 30 млрд. руб.

Как мы видим, валовые затраты собственников на поддержание транспорта в работоспособном состоянии сопоставимы с объемом рынка новых автмобилей. Учитывая достаточно скромные темпы обновления автопарка (53 тыс. машин или 1,4 % в 2016 г.) при неуклонном старении машин, следует готовится к дальнейшему росту спроса на запасные части наиболее популярных автомобилей.

Экологические тренды

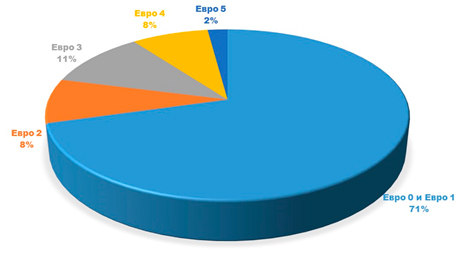

Вектор предложения на рынке грузовых автомобилей в России сегодня задается ужесточением экологических стандартов. В связи с этим интересно рассмотреть структуру грузового автопарка по соответствию современным требованиям к уровню токсичных выбросов (данные 2015 года):

Как видим, действующим стандартам экологичности (Евро 4 и 5) соответствует только каждый 10-й автомобиль, а более 70 % не соответствует даже требованиям стандарта Евро 2.

Здесь заметим, что последние два десятилетия, именно жесткие требования по экологии, предъявляемые развитыми странами (США и ЕС), защищают их рынки от наплыва дешевой техники из Китая.

Повышение экологичности двигательных установок идет несколькими параллельными путями: снижение токсичных выбросов двигателей внутреннего сгорания на традиционном топливе, переход на природный газ, создание грузовых электромобилей и грузовиков с гибридной силовой установкой. Магистральным направлением здесь остается совершенствование традиционных двигателей: повышение эффективности каталитических нейтрализаторов, применение турбонаддува, систем прямого впрыска топлива и роботизированных коробок передач, улучшение аэродинамических показателей.

Ежегодно в мире продается порядка 100 тыс. грузовых машин с электрической или гибридной энергетической установкой (объем продаж коммерческих автомобилей в мире — 23 млн. шт., включая малотоннажные LCV и автобусы). Серьезным недостатком электромобилей остается малый запас хода. Так, на автосалоне в Ганновере IAA-2016 Daimler представил 3-хосный концепт Urban eTruck полной массой 26 тн. При суммарной мощности двух мотор-колес в 340 л.с. его «дальнобойность» составляет лишь 200 км, что требует очень высокой плотности авто-зарядных станций. Для грузовых гибридов серьезным ограничением остается конструктивная сложность (КПП-«робот», насыщенность электроникой) и, соответственно, высокая стоимость. Конкурентоспособная цена таких автомобилей в настоящее время обеспечивается только государственным субсидированием.

Более привлекательным на сегодня экологически чистым видом грузового автотранспорта выглядят машины, работающие на газомоторном топливе. Выставленный на том же автосалоне прототип Iveco Z использует в качестве топлива сжиженный биометан и харатеризуется нулевым выбросом СО2. Полной заправки горючего (1200 л) хватает на 2200 км пути.

Беспилотное будущее

Другим перспективным трендом развития является оснащение автомобилей цифровыми системами коммуникации: внутренней (обмен данными между отдельными агрегатами и системами автомобиля) и внешней (подключение автомобиля к глобальным сетям хранения и обработки данных). Широкое распространение получает онлайн-обмен информацией между водителем и интегратором данными о состоянии дорожной инфраструктуры: информацией о пробках, ремонтах, авариях на дороге, доступности автозаправок...

Кроме того, все в большей степени, контроль и анализ технического состояния узлов, систем и автомобиля в целом возлагается на бортовой компьютер. Детализируется и усложняется контроль состояния систем автомобиля с одновременным его анализом бортовым компьютером. Развитие таких технологий обеспечивает выявление неисправностей на самых ранних стадиях, что повышает долю времени эффективного использования машин и делает их вождение более безопасным. С 2011 года Daimler Trucks устанавливает на грузовики Actros для европейского рынка систему FleetBoard: бортовой компьютер подключен к CAN-шине грузовика и считывает данные блоков управления двигателем, коробкой передач и, приводом. В режиме онлайн данные передаются в дата-центр (Штутгарт), где хранятся на сервере 12 месяцев. В США к внешним системам навигации подключены 5,8 млн. единиц коммерческого автотранспорта (в ЕС – 5,3 млн.). Создание полноценных систем автономного вождения автотранспорта представляется делом ближайшего будущего. В это вкладываются достаточно серьезные средства, в т.ч. и в нашей стране. Так, КамАЗ планирует до 2020 года выделять на создание беспилотных автомобилей не менее 400 млн. руб. ежегодно.

Кроме того, все в большей степени, контроль и анализ технического состояния узлов, систем и автомобиля в целом возлагается на бортовой компьютер. Детализируется и усложняется контроль состояния систем автомобиля с одновременным его анализом бортовым компьютером. Развитие таких технологий обеспечивает выявление неисправностей на самых ранних стадиях, что повышает долю времени эффективного использования машин и делает их вождение более безопасным. С 2011 года Daimler Trucks устанавливает на грузовики Actros для европейского рынка систему FleetBoard: бортовой компьютер подключен к CAN-шине грузовика и считывает данные блоков управления двигателем, коробкой передач и, приводом. В режиме онлайн данные передаются в дата-центр (Штутгарт), где хранятся на сервере 12 месяцев. В США к внешним системам навигации подключены 5,8 млн. единиц коммерческого автотранспорта (в ЕС – 5,3 млн.). Создание полноценных систем автономного вождения автотранспорта представляется делом ближайшего будущего. В это вкладываются достаточно серьезные средства, в т.ч. и в нашей стране. Так, КамАЗ планирует до 2020 года выделять на создание беспилотных автомобилей не менее 400 млн. руб. ежегодно.

Российские новинки

В текущем году отечественный лидер грузового автомобилестроения запустил в серию дальнемагистральный бортовой тягач КамАЗ-65208 с колесной формулой 6х2. Инновацией здесь стала неведущая задняя ось, которая может приподниматься при движении порожняком. Ось может подниматься как по команде водителя, так и автоматически – в зависимости от нагрузки на ось. Такое решение снижает трение качения и, следовательно, расход топлива и износ шин, повышает маневренность (снижается радиус разворота). Автомобиль оснащен мерседесовским дизелем OM 457LA рабочим объемом 11,9 л и заявленной мощностью 401 л.с. Полная масса автомобиля 26 тн, грузоподъемность – 16,8 тн. Кроме того, грузовик отличается повышенной допустимой нагрузкой на переднюю ось (9 тн) и широкие шины (385/55R22,5). Кабина Axor со спальником тоже от Мерседеса. Коробка передач – 12-и ступенчатый «автомат» AS Tronic. В конце 2016 года автомобиль получил европейское Одобрение Типа Транспортного Средства (ОТТС), дающее возможность использования в странах ЕС.

Новый КАМАЗ с подъемной осью

Также, планируется приступить к оснащению всех серийных машин ADAS-системами распознавания препятствий, дорожной разметки и контроля полосы. Изменится и экстерьер: на смену пластиковому бамперу придет металлический, будут внедрены электропривод и обогрев зеркал заднего вида, солнцезащитные козырьки. Появится светодиодная оптика.

Вообще, Камский автогигант основную ставку делает на широкое применение адаптированных компонентов иностранной разработки – результат многолетней политики локализации производства. Так для соответствия стандарту Евро-5 устанавливаются немецкие двигатели Dimler и американские Cummins.

Урал NEXT с газодизельной опцией

Уральский автозавод запустил в производство модель Урал-Next с газодизельным двигателем ЯМЗ. В планах – автомобили, работающие на чистом метане и биотопливе.

Минские автостроители начали производство шасси МАЗ-6318H9 (формула 6х6) полной массой 33,9 тн, грузоподъемностью 21,5 тн (передняя ось – 7,9 тн), максимальная масса автопоезда – 65 тн. Машина оснащена рядным 6-и цилиндровым дизелем ЯМЗ мощностью 412 л.с. По требованию заказчика могут устанавливаться двигатели производства Mercedes-Benz, MAN или Cummins. Варианты КПП: 12-ступенчатая «механика» Fast Gear 12JS200TA или 16-ступенчатая ZF 16S2525T0.

В условиях государственной защиты отечественного рынка грузовиков высокими ввозными пошлинами и мерами льготного кредитования основным конкурентным преимуществом российских производителей является низкая цена продукции. В последнее десятилетие «низкого рынка» средняя загрузка мощностей отечественных производителей грузовиков колебалась около 35 %. Следовательно, повышение объемов производства позволит за счет эффекта масштаба снизить себестоимость и удержать ценовые преимущества своей продукции.

Однако, меры государственной поддержки распространяются и на иномарки, произведенные на территории РФ и с ростом локализации иностранных производств (Ford Sollers, Scania, Mitsubisi) для потребителя сохранится возможность выбора в рамках одного ценового сегмента. Кроме того, на российский рынок достаточно агрессивно вошли китайские автопроизводители. Так в марте 2017 года JAC Motors запустил в России программу trade-in.

Дополнительной фактором при выборе в пользу иностранного автомобиля традиционно становится предсказуемость поведения (безотказность и долговечность) в зависимости от условий эксплуатации. Но здесь же и дополнительный запас для роста отечественных конструкторов и производителей автомобилей и запасных частей.

*В настоящей статье применяется адаптированная международная классификация грузового автотранспорта по полной массе:

- – малотоннажные коммерческие автомобили полной массой до 3,5 тн;

- – среднетоннажный транспорт – от 3,5 до 16 тн;

- CV – многотоннажные грузовики полной массой свыше 16 тн.

Спецпредложение

Мы купим у вас

Товары со скидкой

Головной офис г. Челябинск, ул. Инженерная, дом 41.

Режим работы: Пн-Пт с 9:00 до 17:00 часов. Время МСК+2.

Бесплатный звонок по России, тел: 8 (800) 511-80-74

ИНН: 7452150212 / ОГРН: 1197456010696 / КПП: 74520100196

Информация на сайте не является публичной офертой.