Рост утилизационного сбора против роста промышленности: как сбор рушит планы российских поставщиков и потребителей спецтехники на 2018 год

С начала 2018 года нас ожидает продолжение ставшей уже эпичной истории утилизационного сбора. Обязательные отчисления на единицу импортируемых и производимых грузовых автомобилей, строительной, дорожной и иной спецтехники увеличатся еще на 15%. Такие показатели в сентябре внесены Минфином в проект бюджета, предложенный для рассмотрения Госдумой. Сам сбор действует в отношении спецтехники с февраля 2016 года, с присной памяти Постановления Правительства № 81.

Для того, чтобы понять драматичность известия и оценить, хотя бы приблизительно, последствия для отечественных потребителей, продавцов и производителей, обратимся к истории этого причудливого явления.

История одного недоразумения

Вообще, вся история сбора, «душевно» называемого всеми попросту утиль, весьма интересна и поучительна. Как своей интригой, так и результатами.

В середине 2012 года, когда окончательно прояснились условия вступления России в ВТО, встал вопрос защиты уязвимых для конкуренции отраслей народного хозяйства. Не секрет, что за пределами добычи углеводородов, эффективность нашей экономики весьма проблематична. Между тем, условия присоединения однозначно требовали выравнивания конкурентных условий для отечественных производителей товаров и импортеров. В т.ч. и путем поэтапного снижения ввозных дабы лишить местных производителей ценовых преимуществ, а правительство – возможности им подыгрывать. Самым актуальным оказался вопрос с автомобилестроением. Таможенное регулирование здесь ослаблялось в первую очередь. Выравнивание цен на отечественные машины и «иномарки» грозило весьма скоротечным коллапсом со всеми вытекающими социальными последствиями. Вторым «пострадавшим» от снижения пошлин стал государственный бюджет: импорт иномарок, как не крути, это бюджетные поступления. А внутреннее производство – сплошные затраты на субсидии.

Требовалось ввести в цену (расходы потребителя, прямо говоря) новую переменную… И как можно более весомую. И обосновать ее целесообразность и правомерность. Так под знаменем борьбы за чистоту окружающей среды был рожден новый налоговый «груз».

Какие минусы утилизационного сбора были выявлены сразу. Первое, как и всякий косвенный налог (в отличие, к примеру, от налога на прибыль) его выплачивает, в конечном итоге, рядовой потребитель. Во-вторых, получателем его является федеральный бюджет, из которого он распределяется произвольно. Нет никакой связи между объемом продаж на рынке техники и размером расходов государства на очистку воздуха, рекультивацию почв и т.п. Мол, «деньги соберем сейчас», а природу сохраним завтра. В-третьих, методика расчета и способ уплаты не дают возможности производителю и покупателю регулировать размер налога. Производителю нет смысла заниматься совершенствованием выпускаемой техники, повышением экологичности конструкции и технологического уровня производства. Вместо этого его побуждают применять менее дорогостоящие материалы и более «грязные» способы их обработки.

Из плюсов можно отметить запретительные ставки на ввоз техники старше трех лет – их размер превышает их рыночную стоимость в разы и превращает импорт в экономическое самоубийство. А ведь именно подержанные «японки» располагались с ЛАДАми в одном ценовом эшелоне.

Итак, спросим: удалось с помощью нового инструмента, укрепить отечественное автопроизводство? Печально, но нет. Так импорт легковых иномарок действительно упал. Но падал вместе с внутренним производством и по другим причинам. По итогам 2013 года (когда сбор взимался только с импорта) ввоз легковых иномарок снизился на 17 % в натуральном выражении и на 15 % в стоимостном. Но объем продаж отечественных брендов показал аналогичную динамику – 16 и 12 %. А поскольку государство субсидирует утиль не только при продаже российских марок, но распространяется на продукцию иностранных автоконцернов, собранную в России, то весь выигрыш достался именно им. Затея оказалась сомнительной.

Нюансы № 81

И вот настал «час Х». Действительность оглушила всех. Ошеломили, во-первых, «заоблачная» базовая ставка (150 тыс. руб.) и не менее фантастические расчетные коэффициенты. Во-вторых, обещанная поддержка отечественного производства ограничилась отсрочки для уплаты на середину следующего квартала (импортеры расплачиваются на таможне) и только для крупнейших производителей, внесенных в специальный реестр Минпромторга. Никакого субсидирования – все потом. На фоне стремительно сжимающегося рынка, а в 2015 году объемы продаж рухнули на 65 %, новый бюджетный сбор вполне обоснованно был воспринят участниками как «контрольный выстрел» в голову отечественного машиностроения.

Подробнее следует остановиться на различиях в практике применения норм для автомобилей и самоходных специальных машин. В начальный период введения «автосбора» отечественный производитель был освобожден от его уплаты в обмен на обещание взять на себя затраты на будущую утилизацию выпускаемых машин. Это был период решения проблем с Еврокомиссией и ВТО, которые усмотрели в обложении исключительно ввозимой продукции разбой и дискриминацию. Этот период конкурентного комфорта правительство использовало для разработки правового комплекса по возмещению российским производителям затрат на сбор, субсидированию внутреннего автопроизводства и экспорта продукции. А автопроизводители успели подготовиться к новым условиям. Производителям спецтехники такого переходного периода не дали. При этом, соответствующие ожидания отечественных производителей негласно поощрялись. Взглянем, как рынок отреагировал на новшества.

Как менялись продажи. Пролог

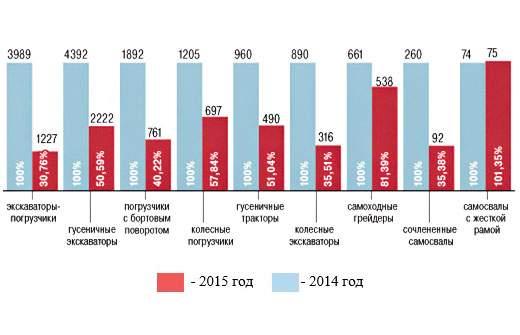

Итак, новый вид налогового платежа вступил в действие в момент «схлопывания» рынка – за предыдущий 2015 год, напомним, падение составило 65 %. Если сравнивать эти данные с данными по внутреннему производству (см. диаграмму), упавшему вдвое, то легко заметить: резкое падение курса национальной валюты, «придавило» в первую очередь импорт – падение внутреннего производства составило 50 %.

Производство строительной техники в России за 2014-2015 годы

Дополнительными факторами падения спроса послужили: бюджетные трудности и последовавшая за ним заморозка ряда инфраструктурных проектов, финансируемых государством, и дефицит ликвидности у строительных компаний из-за закрытия доступа к дешевым европейским кредитам (последствие санкций).

В конце 2015 года Евразийской экономической комиссией была введена дополнительная антидемпинговая пошлина на ввоз на территорию стран Таможенного союза китайских гусеничных тракторов (45 % цены). В принципе, государство недвусмысленно поощряло замещение импортной техники отечественными аналогами.

Странности применения

Новая правительственная мера, во-первых, уравняла импортеров и российских производителей: платить обязали всех одинаково. Во-вторых, повышающие коэффициенты (а с ними и итоговая сумма к уплате) зависят только от назначения и двух технических характеристик машины – теоретической массы или мощности двигателя. Остальные параметры экологичности учтены не были. И выяснилось, к примеру, что при покупке бульдозера учитывается его масса, а отдельно трактора и навесного оборудования – мощность двигателя.

Из положительного можно отметить традиционные к тому времени драконовские коэффициенты на ввоз в страну техники старше 3 лет.

В итоге, введение платежа положительного воздействия на рынок не оказало: падение продолжилось. Хотя и с меньшим темпом – еще 7 % за 2016 год. «Удивительным» образом снижение продаж коррелировало с «проседанием» среднегодового курса рубля – 8,8 % к 2015 г.

К этому следует добавить, что итоговые цифры 2016 не совсем корректны. В части ввоза, в I-II кварталах импортеры реализовывали машины, ввезенные до появления сбора по старым ценам. В части производства, многие предприятия успели запастись бланками техпаспортов и сбывали вновь выпускаемую технику под видом «дореволюционных» запасов (так в первом полугодии продажи "ЧТЗ-Уралтрак" подскочили на 20-25%). Более точные данные мог дать только текущий период.

К чему привело появление утильсбора? К вытеснению с рынка трех групп участников. Во-первых, недоступность кредитов при обвалившейся оборачиваемости собственных вложений обанкротили мелких продавцов. Выжить сумели те, кто уже диверсифицировал бизнес и мог оперативно предложить широкую номенклатуру запасных частей и комплектующих. В-вторых, повышение цен побудило небольших подрядчиков отказаться от планов обновления основных средств в пользу их аренды. А также увеличить затраты на содержание и восстановление имеющегося парка машин. Основным покупателем новой спецтехники стали крупные компании с государственным участием, не имеющие больших проблем с финансированием. В предпочтении у таких компаний импортные агрегаты известных брендов. И это существенно отобразилось на структуре спроса. В-третьих, продолжающееся падение спроса привело к заморозке производственных мощностей и резко обострило проблемы мелких производителей спецтехники. Крупные, вертикально интегрированные холдинги также переживали не лучшие времена. В относительном выигрыше оказались иностранные концерны, локализовавшие сборку на предприятиях в России. А это изменило структуру предложения.

Между тем, российские машиностроители умеют выпускать вполне себе конкурентные землеройные машины. К примеру, бульдозер Б-10М от «ЧТЗ-Уралтрак». Мощный трактор высокой проходимости, с 8 скоростной МКПП, с гидроусилителем поворота и комфортабельной шестигранной кабиной с круговым обзором. При этом с достаточно скромной ценой. Возмещение покупателям затрат на утильсбор при покупке техники такого класса позволило бы ускорить техническое обновление небольшим строительным организациям и благоприятно сказалось бы на стоимости строительства.

Обещанная поддержка

Уже после введения нового вида, весной 2016 года обложения правительство задумалось о том, что неплохо было бы смягчить удар по собственному производству. Так, Минфин принял программу субсидирования льготного лизинга новой отечественной техники в размере 10 % от цены (всего на 2,5 млрд. руб.). Далее, аграриям предоставили субсидии на приобретение сельскохозяйственной техники (25-30 % цены) на сумму без малого 10 млрд. руб. (на 11 тыс. тракторов, комбайнов и т.п.). Экспортерам субсидировали затраты на перевозку до границы наземным и водным транспортом.

Однако, и здесь главными получателями поддержки традиционно оказались крупные компании. Обладая налаженной инфраструктурой сбыта и сервиса, они без особого напряжения обыгрывают менее заметных конкурентов.

Серия 2017

При разработке проекта бюджета на следующий 2017 год, министерство финансов не стало отказываться от повышения утилизационного сбора, мотивировав это необходимостью индексации затрат на возмещение, причиненного машинами экологического ущерба и утилизацию машин. К слову, до сего дня никто действующего механизма утилизации и в глаза не видывал, но с необходимостью индексации на 5-10 % несуществующих затрат все вынужденно согласились.

Что же по этому поводу сказал рынок? Рынок показал уверенный рост. Общее оживление экономики, восстановление финансирования крупных проектов толкнули продажи вверх. Свою весомую роль сыграл и накопленный спрос – в течение ряда лет компании вынуждено откладывали обновление машинного парка до лучших времен, которые и наступили.

Однако оздоровление экономики сыграло двоякую роль. Существенно укрепился рубль, а это сыграло на руку импортерам. В итоге рост импорта обогнал рост производства. В Сети доступны сравнительные данные по импорту специальной техники за II квартал в 2016 и 2017 годах, предоставленные компанией ID-Marketing:

| Вид техники | 2 кв. 2017 | 2 кв. 2016 | Рост 2 кв. 2017 2 кв. 2016, % |

|||

| шт | $ | шт | $ | шт | $ | |

| Землеройная техника | ||||||

|---|---|---|---|---|---|---|

| Колесные гидравлические экскаваторы | 46 | 4 450 321 | 18 | 2 140 915 | 155,56 | 107,87 |

| Тяжелые гидравлические экскаваторы (свыше 33 т) | 235 | 50 305 614 | 60 | 14 190 582 | 291,67 | 254,50 |

| Средние гидравлические экскаваторы (20-33 т) | 560 | 51 633 288 | 113 | 10 999 145 | 395,58 | 369,43 |

| Малые гидравлические экскаваторы (10-20 т) | 15 | 993 748 | 15 | 1 112 820 | 0 | -10,70 |

| Средние гусеничные бульдозеры (100-360 л.с.) | 367 | 45 508 969 | 134 | 21 271 837 | 173,88 | 113,94 |

| Средние колесные погрузчики (100-360 л.с.) | 1 022 | 48 993 774 | 321 | 21 018 350 | 218,38 | 133,10 |

| Экскаваторы-погрузчики | 503 | 28 304 605 | 227 | 11 963 568 | 121,59 | 136,59 |

| Автогрейдеры | 62 | 8 657 464 | 41 | 8 345 348 | 51,22 | 3,74 |

| Карьерная техника | ||||||

| Большие горные гидравлические экскаваторы (свыше 100 т) | 37 | 44 063 263 | 12 | 10 199 593 | 208,33 | 332,01 |

| Тяжелые гусеничные бульдозеры (свыше 360 л.с.) | 91 | 48 402 716 | 31 | 15 368 381 | 193,55 | 214,95 |

| Тяжелые колесные погрузчики (свыше 360 л.с.) | 13 | 4 415 162 | 8 | 3 030 102 | 62,50 | 45,71 |

| Мини-техника | ||||||

| Компактные колесные погрузчики | 99 | 1 687 678 | 65 | 1 163 595 | 52,31 | 45,04 |

| Мини-погрузчики с бортовым поворотом | 294 | 8 399 197 | 110 | 3 363 581 | 167,27 | 149,71 |

| Малый гусеничный бульдозер | 18 | 183 906 | 11 | 808 378 | 63,64 | -77,25 |

| Мини гидравлические экскаваторы (до 10 т) | 250 | 2 552 670 | 84 | 888 040 | 197,62 | 187,45 |

| Дорожная и бетонная техника | ||||||

| Асфальтовые тандемные вибрационные катки | 197 | 10 192 979 | 160 | 8 104 460 | 23,13 | 25,77 |

| Грунтовые вибрационные катки | 114 | 7 045 871 | 89 | 5 902 053 | 28,09 | 19,38 |

| Дорожные фрезы | 51 | 13 847 223 | 24 | 5 575 240 | 112,50 | 148,37 |

| Пневмоколесные катки | 34 | 1 852 012 | 23 | 1 487 799 | 47,83 | 24,48 |

| Асфальтоукладчики | 97 | 16 299 900 | 71 | 12 802 309 | 36,62 | 27,32 |

| Подъемная техника | ||||||

| Телескопические погрузчики | 459 | 27 321 041 | 355 | 19 376 358 | 29,30 | 38,43 |

| Гусеничные краны свыше 60 тонн | 20 | 22 880 226 | 16 | 26 026 875 | 25,0 | -12,09 |

| Башенные краны | 13 | 1 483 393 | 14 | 2 300 547 | -7,14 | -35,52 |

| Краны-манипуляторы (новые) | 599 | 10 472 636 | 349 | 6 334 000 | 71,63 | 65,34 |

| Краны-манипуляторы (Б/У) | 274 | 804 229 | 282 | 7 011 578 | -2,84 | -88,53 |

| Перегружатели (гусеничные и колесные) | 51 | 8 051 162 | 29 | 8 296 746 | 75,86 | -2,96 |

| Итого | 5521 | 468 803 047 | 2662 | 229 442 210 | 107 | 85 |

Отдельные данные по рынку колесных и гусеничных экскаваторов (источник – Ассоциация Европейского Бизнеса):

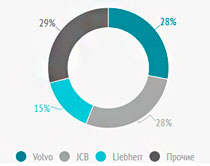

Структура импорта колесных экскаваторов во II кв. 2017 г.

И при анализе этих данных может взять некоторая оторопь. Как уже указывалось основными покупателями новой спецтехники (особенно тяжелых машин) стали компании с государственным участием либо подрядчики крупных проектов с госфинансированием. Получается занятная картинка, отечественные производители пополняют бюджет, средства из которого направляются, в том числе, на закупку иностранной техники. Внутренний производитель финансирует внешнего. Есть отчего впасть в ступор. Специалисты высказывали разные предположения о причинах такого положения дел (к примеру, здесь: https://ms-74.ru/blog/povyshenie-utilizacionnogo-sbora-2017.html). Поговаривают, что это стало причиной отставки соответствующего департамента Минэкономики, но, как говорится, «поезд ушел» - исправить ситуацию это никак не могло.

Стоит еще обратить внимание на очень скромные цифры по ввозу автогрейдеров. Это можно объяснить высоким уровнем собственного производства. В России выпускается широкий ряд моделей грейдеров разных ценовых классов. Пример из эконом-класса, полноприводный грейдер ДЗ-98, маневренный и мощный, с надежной гидравликой: по 6 скоростей вперед и назад, усилие на нож – от 4,5 тонн. Недаром эти машины экспортируются, и не только в ближнее зарубежье…

«…Никак не ожидал он…»

Чего стоит ожидать от очередного повышения ставки утилизационного сбора? В первую очередь, увы, повышения цен на новые машины. Второе, продолжится рост спроса со стороны фирм, специализирующихся на сдаче собственной техники в аренду. Но эти организации делают выбор в пользу проверенных импортных брендов. Крупные государственные и окологосударственные игроки продолжат наращивать закупку иностранных машин. В-третьих, соответственно, положение производителей российской техники продолжит ухудшаться. Уже сейчас мы смотрим первый акт драмы – банкротство концерна «Тракторные заводы». Оставшиеся корпорации вынуждены будут бороться за выживание и снижать свои затраты для обеспечения минимальной рентабельности. Под сокращение попадет фонд оплаты труда – часть людей выбросят на улицу, остальным заморозят зарплаты. Технологическое развитие остановится, начнется застой, а за ним деградация и безвременная кончина. «Денег нет, но вы держитесь». Грустно то, что все эти радости в конечном итоге оплачиваются рядовыми гражданами – именно из их налогов и недополученных доходов финансируются эксперименты правительственных мужей. По расчетам Минфина поступления в бюджет вырастут на 58,4 млрд руб. и составят в 2018 году 223,4 млрд, в 2019-м — 259,8 млрд, в 2020-м — 267,9 млрд руб. А на очереди такой же фокус с утилизацией планируется повторить и для продукции тяжелого и энергетического машиностроения.

Спецпредложение

Мы купим у вас

Товары со скидкой

Напишите нам / Оставьте заявку

Головной офис г. Челябинск, ул. Изобретателей, дом 54.

Режим работы: Пн-Пт с 9:00 до 17:00 часов. Время МСК+2.

ИНН: 7452150212 / ОГРН: 1197456010696 / КПП: 74520100196

Информация на сайте не является публичной офертой.